VICI aktueller Kurs

Im weiteren Verlauf der Analyse beziehe ich mich auf die Hauptnotierung in New York (Dollar). Der zum Stichtag verwendete Kurs von 27,76 $ entspricht ungefähr 23,84 €.

VICI Analyseübersicht (Stand 10.12.2025)

Ein Value-Play gegen den Trend. VICI kombiniert Weltklasse-Immobilien und Inflationsschutz mit einer historisch günstigen Bewertung. Für geduldige Einkommens-Investoren bietet die aktuelle Zins-Panik eine seltene Einstiegschance, während Trader aufgrund des negativen Momentums noch an der Seitenlinie bleiben sollten.

Die Chancen (Bullen-Szenario)

Die Risiken (Bären-Szenario)

1. Geschäftsmodell & Umfeld

1.1 Wie verdient Vici Geld?

VICI Properties ist kein klassischer Vermieter von Wohnungen oder Büros, sondern spezialisiert auf „Experiential Real Estate“ – Immobilien, die man physisch besuchen muss (Casinos, Hotels, Vergnügungsparks). Die Einnahmen teilen sich in drei Bereiche auf, wobei einer absolut dominiert:

- Mieteinnahmen (Das Kerngeschäft): Über 95 % des Umsatzes (2024: ca. 3,85 Mrd. USD) stammen aus Mietzahlungen. Die Besonderheit: Es handelt sich um Triple-Net-Leases (NNN). Das bedeutet, VICI stellt nur die „Hülle“ (das Gebäude) zur Verfügung. Der Mieter (z.B. MGM oder Caesars) zahlt nicht nur die Miete, sondern auch alle operativen Kosten wie Gebäudesteuern, Versicherungen und Instandhaltung. Dadurch landen die Mieteinnahmen fast ohne Abzüge als Gewinn in der Bilanz.

- Zinserträge: VICI vergibt Kredite an seine Partner, oft um Renovierungen oder Erweiterungen zu finanzieren (z.B. im Venetian Resort). Im Gegenzug erhält VICI entweder Zinsen oder eine dauerhafte Mieterhöhung mit fester Rendite. Dies fungiert als interner Wachstumsmotor.

- Golfplatz-Betrieb: Ein kleiner Nischenbereich (ca. 40 Mio. USD Umsatz) ist der direkte Betrieb von vier eigenen Golfplätzen. Hier trägt VICI – anders als im Kerngeschäft – auch die operativen Kosten.

1.2 Das Modell: Sicherheit durch Knebelverträge?

Das Geschäftsmodell zielt auf maximale Planungssicherheit und Inflationsschutz ab. Drei Mechanismen sind dabei zentral:

- Master Lease Agreements (Alles oder nichts): VICI vermietet nicht einzelne Gebäude, sondern bündelt alle Objekte eines Betreibers in einem einzigen, unkündbaren Vertrag („Master Lease“). Ein Mieter wie Caesars kann also nicht einfach unrentable Standorte kündigen und die guten behalten. Zahlt er für ein Objekt nicht, gilt der gesamte Vertrag als gebrochen (Cross-Default). Dies sichert VICI gegen Teilausfälle ab.

- Laufzeit & Inflationsschutz: Die Verträge laufen extrem lang (oft 30–40 Jahre inkl. Optionen). Um zu verhindern, dass die Miete über Jahrzehnte real an Wert verliert, gibt es automatische Anpassungsklauseln („Escalators“). Etwa 40 % der Mieten sind direkt an die Inflation (CPI) gekoppelt, meist geschützt durch eine Untergrenze (Floor, z.B. 2 %) und gedeckelt durch eine Obergrenze (Cap, z.B. 3 %).

- Schutz vor Verfall: Die Mieter sind vertraglich verpflichtet, einen festen Prozentsatz ihres Umsatzes in die Renovierung der Gebäude zu stecken (CAPEX). VICI muss also kein eigenes Geld zuschießen, um den Wert der Immobilien zu erhalten.

1.3 Welches Problem löst VICI?

Das Modell basiert auf einer Arbeitsteilung, die in der kapitalintensiven Glücksspielbranche Vorteile für beide Seiten bietet:

- Für den Betreiber (OpCo): Unternehmen wie MGM oder Caesars sind gut darin, Casinos zu betreiben, brauchen aber Geld. Durch den Verkauf der Immobilien an VICI („Sale-Leaseback“) machen sie ihr in Steinen gebundenes Kapital flüssig, um Schulden zu tilgen oder in digitales Wachstum zu investieren.

- Für den Investor (PropCo): VICI bietet Anlegern Zugang zu diesen schwer replizierbaren Immobilien („Irreplaceable Assets“), ohne dass der Anleger die operativen Risiken oder regulatorischen Hürden des Glücksspielbetriebs tragen muss. Da die Cashflows aus der Miete sicherer sind als die schwankenden Gewinne eines Casinos, wird VICI an der Börse oft höher bewertet als die Betreiber selbst (Bewertungs-Arbitrage).

1.4 Der typische Kunde

VICI vermietet nicht an den Bäcker von nebenan, sondern an Konzerne, die Immobilien mit extrem hohen Markteintrittsbarrieren betreiben. Ein Casino am Las Vegas Strip kann man nicht einfach „umziehen“ („sticky business“).

- Die Giganten (Anchor Tenants): Die Hauptmieter sind Caesars Entertainment, MGM Resorts und The Venetian. Sie bilden das Rückgrat der Einnahmen.

- Diversifikation (Non-Gaming): Um das „Klumpenrisiko“ Glücksspiel zu reduzieren, expandiert VICI zunehmend in andere Erlebnis-Bereiche. Dazu gehören Wellness-Resorts (Canyon Ranch), Indoor-Wasserparks (Great Wolf Resorts) oder Sportkomplexe (Chelsea Piers). Gemeinsamkeit: Es sind ortsgebundene Geschäftsmodelle, die schwer durch das Internet ersetzt werden können.

Hier sind die beiden gewünschten Kapitel basierend auf den Segment- und Regionsdaten.

1.5 Die Segmente

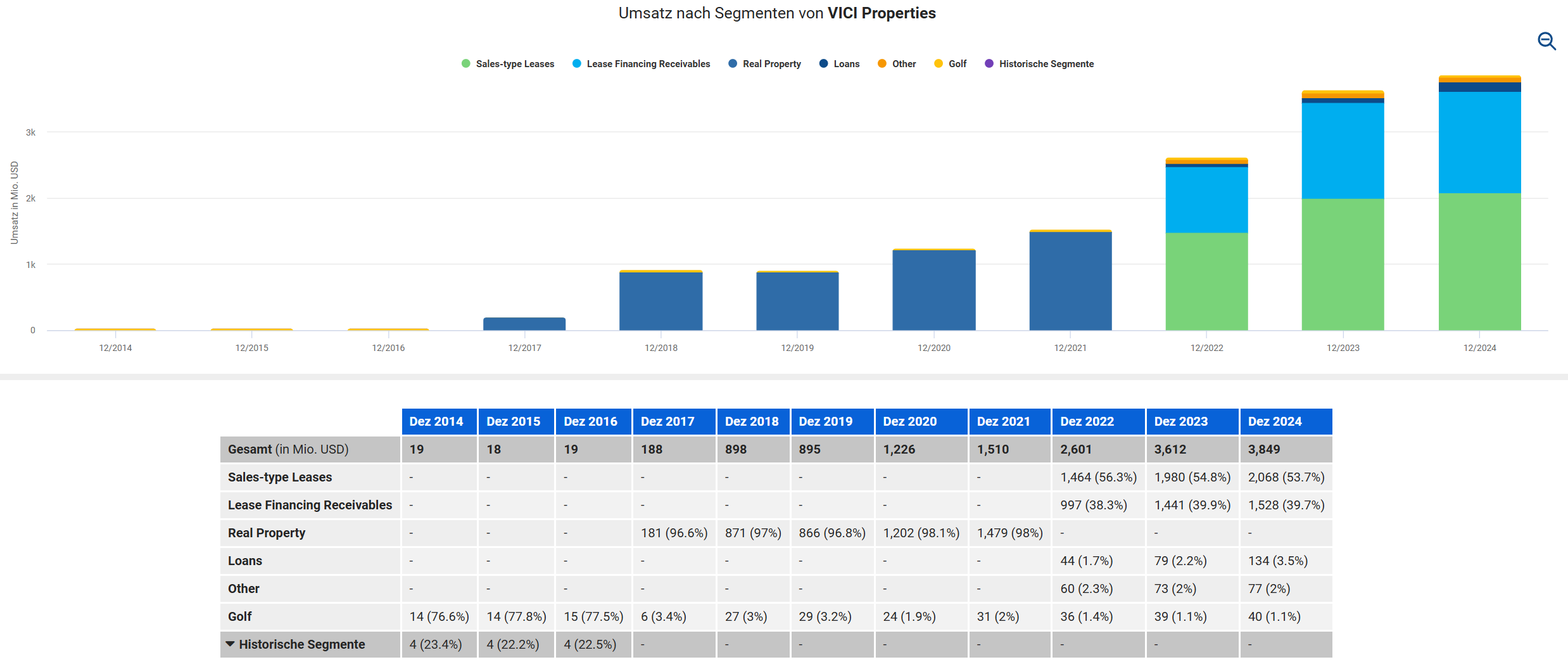

Wenn man sich anschaut, woher die Umsätze von VICI Properties buchhalterisch kommen, fällt sofort ein massiver Bruch im Jahr 2022 auf. Dieser ist jedoch kein Strategiewechsel, sondern eine buchhalterische Einordnung der Mietverträge. Das Geschäft teilt sich heute im Wesentlichen in zwei große Blöcke auf, die beide das Kerngeschäft (Mieteinnahmen) abbilden:

- Sales-type Leases (53,7 %): Dies ist das größte Segment mit einem Umsatz von rund 2,07 Mrd. USD im Jahr 2024. Dahinter verbergen sich Mietverträge, die so langfristig und umfassend sind, dass VICI wirtschaftlich fast so gestellt ist, als hätte es die Immobilie an den Mieter „verkauft“ (daher „Sales-type“), obwohl VICI rechtlicher Eigentümer bleibt. Der Mieter trägt alle Risiken und Lasten.

- Lease Financing Receivables (39,7 %): Mit 1,53 Mrd. USD Umsatz das zweitwichtigste Segment. Auch hier handelt es sich faktisch um Mieteinnahmen aus den Casino-Immobilien, die jedoch buchhalterisch eher wie ein Finanzierungsgeschäft behandelt werden.

- Real Property (Historisch): Bis 2021 wurden fast alle Umsätze unter „Real Property“ verbucht (blauer Balken). Ab 2022 verschwand dieser Posten fast vollständig und wurde in die oben genannten Kategorien (Sales-type Leases & Lease Financing) umgeschichtet. Für den Anleger ist wichtig: Es fließt weiterhin Miete, sie heißt in der Bilanz nur anders.

Die Nischenbereiche

Neben den riesigen Miet-Blöcken gibt es zwei kleine, aber reale operative Segmente:

- Loans (3,5 %): Einnahmen aus Krediten, die VICI an seine Partner vergibt. Dieser Bereich wuchs von 44 Mio. USD (2022) auf 134 Mio. USD (2024) und zeigt, dass VICI zunehmend als Finanzierer auftritt.

- Golf (1,1 %): Die vier eigenen Golfplätze steuerten 2024 rund 40 Mio. USD zum Umsatz bei. Dieses Segment wächst kaum und ist im Gesamtkonzern vernachlässigbar.

Fazit zu den Segmenten

VICI ist ein Monolith. Über 93 % der Einnahmen stammen aus den beiden großen Miet-Töpfen (Sales-type & Lease Financing). Das Unternehmen ist also hochgradig fokussiert und verzettelt sich nicht in Nebenschauplätzen.

1.6 Die Regionen

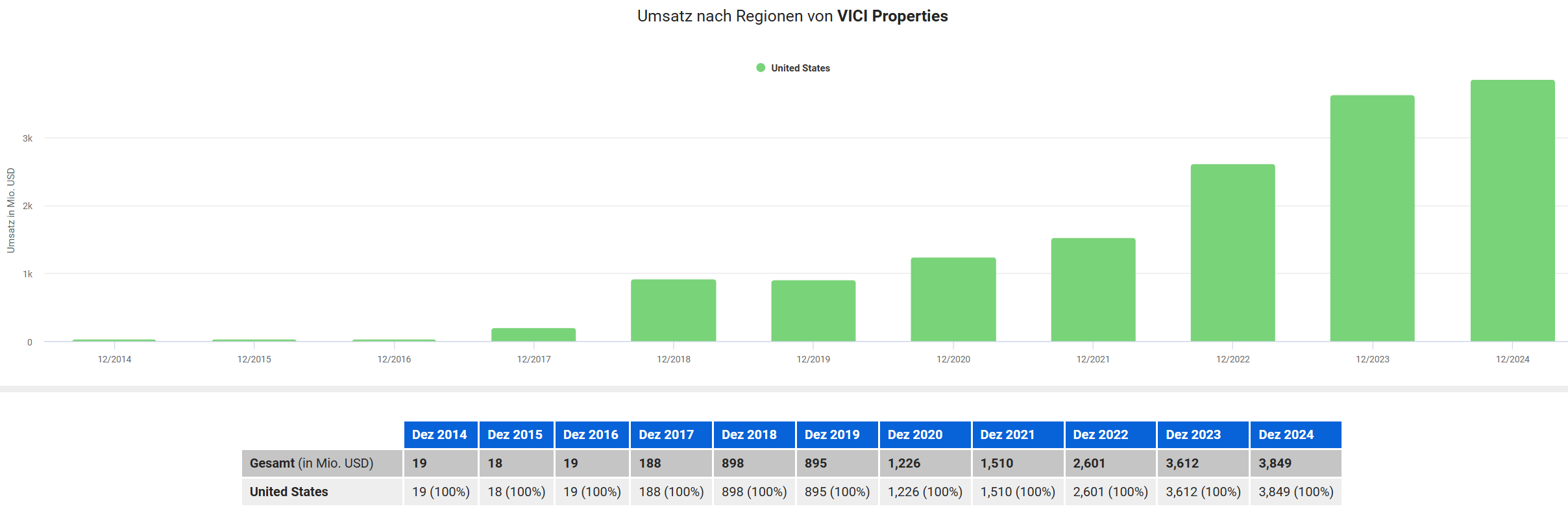

Wer in VICI Properties investiert, wettet zu 100 % auf die USA. Die geografische Verteilung ist so eindeutig wie bei kaum einem anderen Großkonzern:

- USA (100 %): Der gesamte Umsatz von 3,85 Mrd. USD im Jahr 2024 wurde in den Vereinigten Staaten erwirtschaftet. Es gibt in den vorliegenden Daten keine signifikanten Einnahmen aus Europa, Asien oder anderen Regionen.

Was bedeutet das für den Anleger?

- Währungsrisiko/Chance: Da alle Einnahmen in US-Dollar anfallen, hängt die Dividende für Euro-Anleger direkt am Wechselkurs EUR/USD. Ein starker Dollar erhöht die Ausschüttung in Euro, ein schwacher Dollar mindert sie.

- Rechtssicherheit vs. Klumpenrisiko: VICI profitiert von der stabilen Rechtslage in den USA, ist aber auch vollständig von der dortigen Konjunktur und Gesetzgebung abhängig. Es gibt keine internationale Diversifikation, die eine Schwächephase des US-Marktes auffangen könnte.

Trend

Seit der Gründung ist VICI ein reiner US-Player geblieben. Das Wachstum fand ausschließlich im Heimatmarkt statt, der Umsatz in den USA hat sich seit 2018 (898 Mio. USD) mehr als vervierfacht.

1.7 Vision und Strategie für die kommenden Jahre

Vici Properties verfolgt eine klare Stoßrichtung: Weg vom reinen „Vermieter von Casinos“, hin zum globalen Eigentümer von Immobilien, die man erleben muss. Die Strategie für die Zeit ab 2026 lässt sich in einer Vision und fünf konkreten Säulen zusammenfassen.

Die Vision: „Dominating Experiential Real Estate“

Das Ziel ist der Aufbau eines Portfolios aus Vermögenswerten, die physische Präsenz erfordern. Die Grundüberlegung ist defensiv: VICI investiert gezielt in Geschäftsmodelle, die nicht durch das Internet, E-Commerce oder Künstliche Intelligenz ersetzt („disruptiert“) werden können. Ein Wellness-Wochenende oder ein Besuch im Wasserpark lassen sich nicht digitalisieren.

Die 5 strategischen Säulen:

1. Diversifizierung über Glücksspiel hinaus („Non-Gaming Expansion“)

Um das Klumpenrisiko „Casinos“ zu verringern, expandiert VICI in andere Sektoren der Erlebnisökonomie.

- Wellness & Luxus: Partnerschaften mit Betreibern wie Canyon Ranch (High-End Wellness).

- Familien-Entertainment: Investitionen in Indoor-Wasserparks (Great Wolf Resorts) oder Bowling-Center (Bowlero).

- Jugendsport: Ein neuer Fokus liegt auf Sportstätten für den Jugendsport, da dieser Markt als besonders krisenresistent gilt (Eltern sparen zuletzt an ihren Kindern).

2. Internationalisierung

Aktuell stammen 100 % der Umsätze aus den USA. Das soll sich ändern. VICI sucht nach Möglichkeiten in anderen politisch stabilen Märkten, um geographische Risiken zu streuen. Erste Schritte wurden bereits in Kanada (mit PURE Canadian Gaming) unternommen, weitere internationale Märkte werden geprüft.

3. Internes Wachstum

Wachstum muss nicht immer durch teure Zukäufe von außen kommen. VICI nutzt seine bestehende Mieterbasis:

- Partner Property Growth Fund: VICI finanziert den Ausbau oder die Renovierung bestehender Objekte (z.B. im Venetian). Im Gegenzug wird die Miete erhöht. Das Risiko ist hier oft geringer als bei neuen Objekten.

- Kreditgeschäft: Durch die Vergabe von Krediten (oft mit Zinsen >9 %) für Entwicklungsprojekte sichert sich VICI oft das Vorkaufsrecht für die Immobilie („Fuß in der Tür“).

4. Inflationsschutz

Das Ziel ist es, die Kaufkraft der Mieteinnahmen langfristig zu sichern. Bis zum Jahr 2035 sollen 90 % der Mietverträge über eine Kopplung an den Verbraucherpreisindex (CPI) verfügen. Aktuell (Stand 2025) liegt dieser Wert bei ca. 42 %. Bestehende Verträge sollen aktiv dahingehend optimiert werden.

5. Finanzielle Disziplin

Trotz der Wachstumspläne soll die Bilanzqualität gewahrt bleiben. VICI strebt dauerhaft ein „Investment Grade“-Rating an. Die Verschuldung (Net Debt / EBITDA) soll sich strikt im Korridor von 5,0x bis 5,5x bewegen. Wichtig für Aktionäre: Kapitalerhöhungen (die Ausgabe neuer Aktien) sollen nur dann durchgeführt werden, wenn der Ertrag daraus sofort höher ist als die Verwässerung („Accretion“).

2. Finanzkennzahlen & Bewertung

2.1 Wachstum & Qualität

| Kennzahl | Aktueller Wert (TTM)* | 5J-CAGR (Wachstum p.a.) | 5J-Durchschnitt | Bewertung (🟢🟡🔴) & Kommentar |

| Umsatz | 3.969 Mio. $ | 33,9 % | – | 🟢 Sehr starkes Wachstum durch Zukäufe (MGM/Mandalay). |

| EPS je Aktie | 2,63 $ | 15,6 % | – | 🟢 Gewinn pro Aktie wächst langsamer als Umsatz (Verwässerung). |

| Free Cashflow (FCF) | 2,46 Mrd. $ | 28,4 % | – | 🟢 Cashflow steigt dynamisch und deckt die Dividende. |

| ROE (Eigenkapitalrendite) | 10,9 % | – | 8,5 % | 🟢 Für einen Immobilien-Trust sind 10,9 % hervorragend (viele liegen durch hohe Abschreibungen bei 4–6 %) |

| ROCE / ROIC | 8,0 % | – | 6,8 % | 🟢 Die Rendite liegt über dem 5 Jahresschnitt |

| Nettomarge | 70,1 % | – | 64,9 % | 🟢 Extrem profitabel dank „Triple-Net“-Mietverträgen. |

| FCF-Marge | 58,2 % | – | 65,4 % | 🟢 Hohe Effizienz: Über die Hälfte des Umsatzes bleibt als Cash. |

* TTM = Trailing Twelve Months (Summe der letzten 4 Quartale inkl. Q3 2025).

2.1.1 Einordnung

Vici Properties wächst weiterhin dynamisch, jedoch verschiebt sich die Qualität des Wachstums. Während in den letzten 5 Jahren massive Übernahmen den Umsatz um rasante 33,9 % p.a. nach oben trieben, zeigt der Q3-Bericht 2025 einen stärkeren Fokus auf internes Wachstum: Vici investiert Kapital direkt in die Verbesserung bestehender Immobilien (z.B. Venetian Resort), um im Gegenzug die Miete zu erhöhen – eine Strategie, die oft risikoärmer ist als externe Zukäufe.

Die deutliche Lücke zwischen dem Umsatzwachstum und dem Gewinnwachstum pro Aktie (15,6 % p.a.) ist der Preis dieser Expansion. Vici finanziert sich durch die Ausgabe neuer Anteile; allein in den ersten neun Monaten 2025 wurden über 12 Millionen neue Aktien über das ATM-Programm ausgegeben. Der „Kuchen“ wird also größer, muss aber auch durch stetig mehr Stücke geteilt werden. Positiv: Trotz dieser Verwässerung steigt die Effizienz. Der aktuelle ROE von 10,9 % liegt spürbar über dem historischen Schnitt, was beweist, dass das Management das neu eingesammelte Geld rentabel arbeiten lässt (Spread über Kapitalkosten)

2.2 Bilanz & Cashflow

(Stichtag: Q3 / 2025)

| Kennzahl | Aktueller Wert | 5J-CAGR (Wachstum p.a.) | 5J-Durchschnitt | Bewertung (🟢🟡🔴) & Kommentar |

| Net Debt (Netto-Verschuldung) | 17,17 Mrd. $ | – | 13,16 Mrd.$ (6J) | 🟡 Hoch, aber sicher: 99,1 % der Schulden sind festverzinslich und damit immun gegen Zinsanstiege. |

| Net Debt / EBITDA | 4,7x | – | 5,5x | 🟢 Die relative Schuldenlast ist gesunken und gesund. |

| Debt / Equity (Verschuldungsgrad) | 0,64 | – | 0,62 | 🟢 Verhältnis Schulden zu Eigenkapital bleibt stabil. |

| Eigenkapitalquote | 59,5 % | – | 57,0 % | 🟢 Sehr hohe Quote für einen Immobilien-Wert (REIT). |

| Operativer Cashflow (TTM) | 2,46 Mrd. $ | 28,4 % | – | 🟢 Operatives Geschäft spült zuverlässig Geld in die Kasse. |

| Free Cashflow (TTM) | 2,46 Mrd. $ | 28,4 % | – | 🟢 Ausreichend Mittel für Dividenden und Schuldentilgung. |

| FCF-Conversion (FCF / Gewinn) | 88,2 % | – | 107,4 % | 🟢 Buchgewinne entsprechen fast vollständig echtem Geldzufluss. |

2.2.1 Einordnung

1. Entwarnung bei den Schulden

Auf den ersten Blick wirken 17,17 Mrd. $ Schulden bedrohlich. Doch die Struktur entscheidet über das Risiko, und hier liefert der Q3-Bericht 2025 Entwarnung: 99,1 % der Schulden sind festverzinslich. VICI ist damit gegen Zinsanstiege fast vollständig immunisiert. Das Risiko „explodierender Zinskosten“ existiert im Bestandsportfolio faktisch nicht.

2. Die „Null-CAPEX“-Formel

Eine absolute Seltenheit ist die Identität von Operativem Cashflow und Free Cashflow (beide ~2,46 Mrd. $). Normalerweise müssen Immobilienkonzerne Millionen für Instandhaltung (CAPEX) abziehen. Nicht so VICI: Dank der Triple-Net-Verträge zahlen die Mieter (Caesars, MGM) jeden Cent für Reparaturen selbst. Das bedeutet: Der Gewinn in der Bilanz ist „echtes“ Geld. Es gibt keinen Schwund zwischen Buchgewinn und Bankkonto. Das macht die Dividende deutlich sicherer als bei klassischen Vermietern.

3. Solide Substanz

Zudem ist das Fundament stark: Fast 60 % des Vermögens gehören den Aktionären (Eigenkapitalquote), und der Verschuldungsgrad (Net Debt/EBITDA) ist auf gesunde 4,7x gesunken. Das Management hat bewiesen, dass es trotz aggressiver Expansion die Bilanzdisziplin wahrt. Solange die Mieten fließen, ist dieses Konstrukt extrem stabil.

2.3 Dividende & Bewertung

| Kennzahl | Aktueller Wert | 5J-CAGR (Wachstum p.a.) | 5J-Durchschnitt | Bewertung (🟢🟡🔴) & Kommentar |

| Dividende je Aktie | 1,77 $ | 7,1 % | – | 🟢 Dividende wächst stetig und über der Inflationsrate. |

| Dividendenrendite | 6,4 % | – | 5,2 % | 🟢 Aktuell gibt es historisch viel Dividende für den Kurs. |

| Dividendenwachstum 1 J. | 4,1 % | 7,1 % (pro Jahr) | 🟡 Das Wachstum hat sich kurzzeitig abgekühlt (4,1 %), soll laut Analysten 2026 aber wieder auf ~7,9 % anspringen | |

| Ausschüttungsquote auf Gewinn | 66,2 % | – | 76,3 % | 🟢 Gesunde Quote; genug Geld für Rücklagen vorhanden. |

| Ausschüttungsquote auf FCF | 77,0 % | – | – | 🟢 Dividende ist sicher durch den Free Cashflow gedeckt. |

| Ausschüttungsquote auf AFFO | 72,9 % | 🟢 Quote auf Basis Q3-Zahlen (9M 2025) noch besser als erwartet. | ||

| Jahre ohne Kürzung (Streak) | 8 Jahre | – | – | 🟢 Seit Börsengang (IPO) wurde jedes Jahr erhöht. |

| P/AFFO (Cashflow-Multiple) | 11,7x | – | 14,3x | 🟢 Aktie handelt deutlich unter ihrem historischen Durchschnitt (14,3x). |

| KBV (Kurs-Buchwert-Verhältnis) | 1,1 | – | 1,3 | 🟢 Man zahlt fast nur den Buchwert der Immobilien. |

| EV/FCF | 20,3 | – | 18,7 | 🟡 Unter Berücksichtigung der Schulden ist die Bewertung „fair“, nicht billig. |

2.3.1 Einordnung

Dividende: Konsolidierung vor dem nächsten Sprung:

Das aktuelle Dividendenwachstum von 4,1 % wirkt im Vergleich zum 5-Jahres-Schnitt (7,1 %) schwach. Dies ist jedoch Resultat einer bewussten Konsolidierung zur Bilanzschonung. Diese Phase scheint nun zu enden: Analysten rechnen für 2026 bereits mit einem dynamischen Sprung der Dividende um knapp 8 % auf 1,91 $. Gedeckt ist dies durch eine operative Stärke, die im REIT-Sektor selten ist: Mit einer Payout-Ratio von nur 72,9 % auf den AFFO (bereinigter Cashflow) ist die Dividende sehr sicher. Vici behält fast 30 % des Cashflows zurück, um Schulden zu tilgen oder Wachstum aus eigener Kraft zu finanzieren.

Das Bewertungs-Paradoxon (EV vs. P/AFFO):

Vorsicht vor optischen Täuschungen bei der Bewertung: Während das EV/FCF-Verhältnis (20,3x) aufgrund der hohen Schulden „teuer“ wirkt, signalisiert das P/AFFO-Multiple (11,7x) ein massives Schnäppchen. Der Grund: Das EV-Multiple bestraft die absoluten Schulden (17 Mrd. $). Da diese jedoch zu 99,1 % festverzinslich sind, ist das Zinsrisiko für Vici faktisch ausgeschaltet. Die Inflation arbeitet hier sogar für das Unternehmen (steigende Mieten vs. fixierte Zinsen). Das für Aktionäre relevante P/AFFO-Multiple spiegelt die wahre, günstige Bewertung daher deutlich präziser wider.

2.4 Burggraben-Check

Wie schwer ist es für einen Konkurrenten, VICI vom Thron zu stoßen? Die folgende Tabelle fasst die Wettbewerbsvorteile zusammen:

| Kategorie | Bewertung | Details |

| Marktstellung | Dominant Scale Leader | VICI ist unangefochtener Marktführer bei „Experiential REITs“ (~65% Marktanteil im Gaming-Sektor). Sie besitzen nicht irgendwelche Casinos, sondern die „Trophy Assets“ am Las Vegas Strip (Caesars Palace, MGM Grand, Venetian). |

| Kundenstruktur | Konzentriert (Too Big to Fail) | Die Einnahmen hängen an wenigen Giganten (Caesars, MGM, Venetian). Das ist ein Klumpenrisiko, aber diese Mieter sind operativ an die Immobilien gefesselt („Sticky Assets“). |

| Moat-Stärke | 8 / 10 (Wide Moat) | Der Burggraben ist sehr breit. Er besteht aus einer Mischung von strenger Regulierung, extrem hohen Wechselkosten für Mieter und unersetzlichen Immobilienlagen. |

| Reputation & Zugang | Sehr stark | VICI hat „Preferred Partner Status“. Wenn ein Casino-Konzern Milliarden braucht, ruft er VICI an. Diese Reputation sichert ihnen den „First Look“ bei fast allen großen Deals, bevor die Konkurrenz sie sieht. |

| Kostenvorteile | Mittel bis Stark | Durch das Investment-Grade-Rating (BBB-) kann sich VICI günstiger Geld leihen als viele Konkurrenten. Sie verdienen am Spread zwischen ihren Kapitalkosten (WACC ~7,3%) und der Mietrendite (ROIC ~8%). |

| Wechselkosten (Switching Costs) | Extrem hoch | Ein Casino wie das MGM Grand kann nicht umziehen. Die Mietverträge laufen 30–40 Jahre und bündeln alle Objekte eines Betreibers. Ein Mieter kann schlechte Standorte nicht einzeln kündigen (Cross-Default). |

| Regulatorische Vorteile | Sehr stark | Glücksspiel ist extrem reguliert. Wer Casino-Immobilien besitzen will, braucht Lizenzen in jedem Bundesstaat. VICI hat diese Hürden in über 33 Staaten bereits genommen – eine enorme Eintrittsbarriere für Neueinsteiger. |

| Netzwerkeffekte | Schwach | Es gibt keine klassischen Netzwerkeffekte. Dass Caesars mietet, macht das Produkt für MGM nicht automatisch wertvoller. |

| Zyklizität | Mittel | Das operative Geschäft der Mieter (Casinos) ist konjunkturabhängig. VICIs Mieteinnahmen waren bisher jedoch extrem stabil („Rent Check is due regardless“). In der COVID-Krise wurden 100% der Mieten gezahlt. |

2.4.1 Einordnung & Interpretation

Wenn wir von einem „Burggraben“ sprechen, meinen wir den Schutz vor Wettbewerb. Bei VICI Properties basiert dieser Schutz nicht auf Technologie oder Netzwerkeffekten, sondern auf physischer und vertraglicher Unausweichlichkeit.

1. Die „Hotel California“-Verträge (Hohe Wechselkosten)

Das stärkste Argument für VICI sind die sogenannten „Switching Costs“. Ein Mieter wie MGM kann sein Casino nicht einfach in eine andere Immobilie verlegen. Das Gebäude ist das Geschäft. Dazu kommen die Knebelverträge („Master Leases“): Da VICI oft alle Immobilien eines Betreibers in einem einzigen Vertrag bündelt, kann der Mieter nicht „cherry picking“ betreiben und nur die gut laufenden Häuser behalten. Er muss für alle zahlen oder er verliert alle. Das macht die Einnahmen für VICI extrem sicher.

2. Regulierung als Schutzwall

Der Glücksspielmarkt ist einer der am stärksten regulierten Sektoren der Welt. Ein neuer Konkurrent kann nicht einfach Geld einsammeln und Casino-Immobilien kaufen. Er müsste in jedem einzelnen US-Bundesstaat langwierige Lizenzierungsverfahren durchlaufen. VICI hat diese Infrastruktur über Jahre aufgebaut. Das wirkt wie ein unsichtbarer Zaun um das Geschäftsmodell.

3. Das Risiko: Konzentration

Der Burggraben ist tief, aber innerhalb der Burg ist es eng. VICI ist stark von sehr wenigen Mietern abhängig. Wenn Caesars oder MGM pleitegehen sollten, hätte VICI ein massives Problem, da man ein riesiges Casino-Resort nicht mal eben an einen Supermarkt oder ein Logistikunternehmen vermieten kann.

Aber: Die Pandemie hat gezeigt, wie widerstandsfähig dieses Modell ist. Während Einkaufszentren und Büros Mietausfälle hatten, hat VICI 100 % der Mieten kassiert. Warum? Weil die Mieter wissen: Wenn sie die Miete an VICI nicht zahlen, verlieren sie ihre Lizenz zum Gelddrucken (das Casino). Die Miete an VICI steht in der Zahlungshierarchie also ganz oben.

Fazit

VICI ist weniger ein klassischer Vermieter und mehr eine Finanzierungsbank mit Immobilien-Sicherheiten. Der Burggraben ist durch die schiere Größe der Assets („Trophy Assets“) und die regulatorischen Hürden extrem stabil (8/10), das Risiko liegt fast ausschließlich in der Bonität der wenigen Großmieter.

Transparenzhinweis: Zum Zeitpunkt der Veröffentlichung dieser Analyse halte ich Aktien von VICI Properties.