Evolution AB aktueller Kurs

Im weiteren Verlauf der Analyse beziehe ich mich auf die Hauptnotierung in Stockholm in SEK. Der zum Stichtag verwendete Kurs von 622 SEK entspricht ungefähr 56,46 €.

Analyseübersicht: Evolution AB (Stand 06.12.2025)

Evolution AB ist der weltweit unangefochtene Marktführer für B2B-Live-Casino-Lösungen, befindet sich jedoch in einer schmerzhaften Metamorphose vom einstigen High-Growth-Liebling zur cashflow-starken Value-Aktie. Die Kern-Story ist eine massive Diskrepanz: Der Markt preist aktuell mit einem KGV von ~10 ein fast schon apokalyptisches Szenario ein, während das Unternehmen weiterhin branchenführende EBIT-Margen von über 60 % und eine festungsartige Bilanz ohne Nettoverschuldung liefert.

Die Chancen (Bullen-Szenario)

Die Risiken (Bären-Szenario)

1. Geschäftsmodell & Strategie

1.1 Das Kern-Geschäft

- Wie verdient Evolution Geld? Evolution ist ein reiner B2B-Dienstleister („Business to Business“). Sie betreiben keine eigenen Casinos und haben keinen direkten Kontakt zum Endkunden (Spieler). Stattdessen stellen sie die Infrastruktur (Studios, Kameras, Dealer, Software) für Online-Casinos wie Betsson, Unibet oder DraftKings bereit.

- Das Modell: Revenue Share. Evolution erhält eine Provision (Commission) für jeden Euro, der über ihre Tische läuft. Das macht das Modell extrem skalierbar: Ob 100 oder 10.000 Spieler an einem digitalen Roulette-Tisch sitzen, verursacht fast die gleichen Kosten, bringt aber den 100-fachen Umsatz.

- Das Kernproblem: Online-Casinos haben ein Vertrauensproblem. Computergenerierte Spiele wirken oft manipuliert. Evolution löst diesen „Schmerz“, indem sie echte Menschen (Live-Dealer) in HD-Qualität streamen. Das schafft Vertrauen („Ich sehe, wie die Karte gemischt wird“) und bringt das Las-Vegas-Feeling auf das Handy.

- Der Kunde: Die Betreiber von Online-Glücksspielplattformen weltweit. Diese zahlen pünktlich und verlässlich, solange die Spiele laufen.

1.2 Segmente & Umsatzverteilung

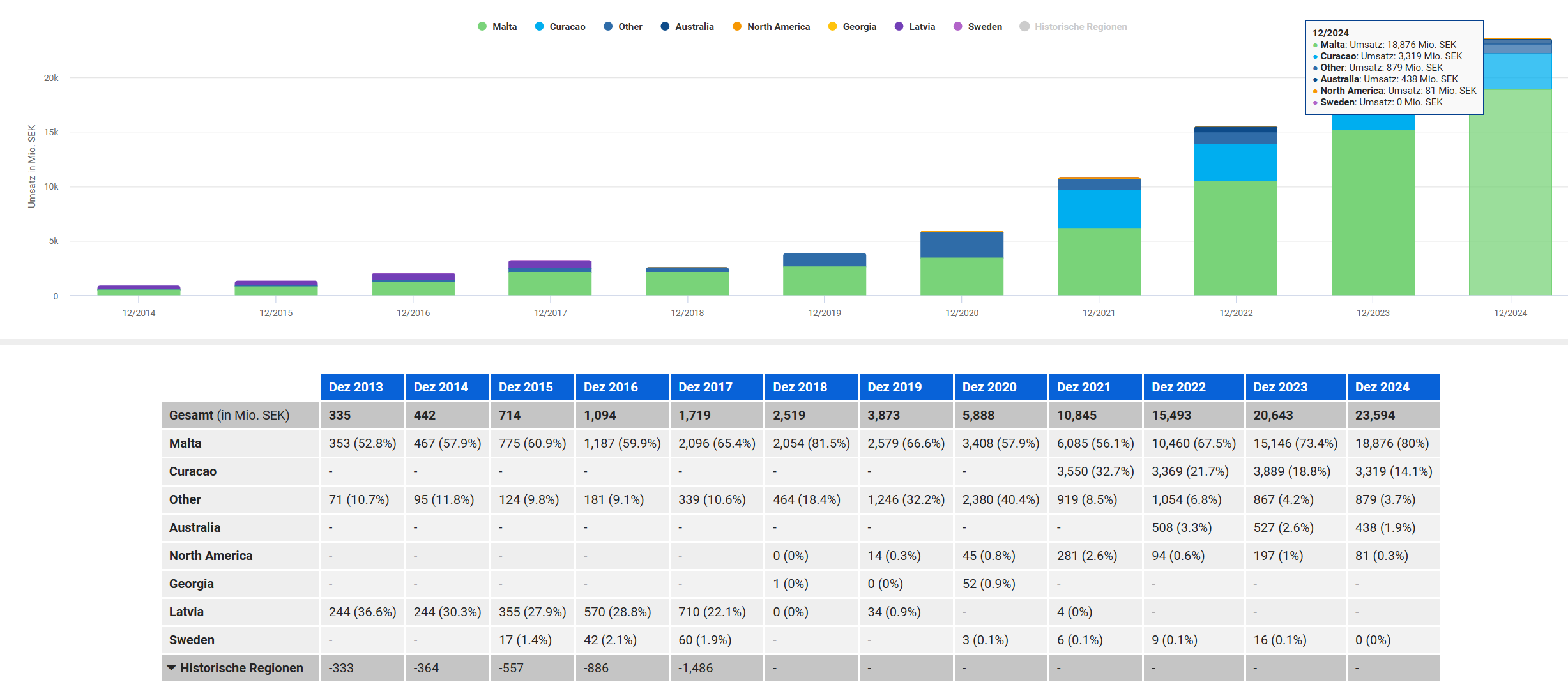

Die Daten zeigen eine klare Zweiteilung:

- Segment 1: Live Casino (86,1 %):

- Umsatz: 20,308 Mrd. SEK.

- Details: Das Herzstück. Hier wird die brutale Marge erwirtschaftet. Das Wachstum ist zwar abgeflacht, aber das Volumen ist gigantisch.

- Segment 2: RNG / Random Number Generated (13,9 %):

- Umsatz: 3,286 Mrd. SEK.

- Details: Slots und animierte Spiele. Dieses Segment wurde teuer zugekauft (NetEnt), enttäuscht aber bisher mit Stagnation. Der Anteil am Gesamtumsatz sinkt (von 21,5 % in 2021 auf 13,9 % heute).

- Globale Präsenz:

- Die Grafik zeigt Malta mit 18,876 Mrd. SEK (80 %) als dominierende Region.

- Wichtiger Hinweis: Dies ist trügerisch. Malta ist oft nur der Ort der Lizenzierung/Rechnungsstellung für internationale Betreiber. Die Spieler sitzen in Asien, Europa und Südamerika. Der Umsatz wird dort verbucht, wo der B2B-Kunde (das Casino) seinen Sitz hat, nicht der Spieler.

- Zyklik: Glücksspiel gilt als relativ krisenresistent („Sin Stock“). Menschen spielen auch in Rezessionen, teils sogar mehr.

1.3 Globale Präsenz (Die Malta-Anomalie)

Ein Blick auf die geografische Verteilung erfordert Interpretation, da die Daten auf den ersten Blick verzerren:

- Malta (80 % | 18,8 Mrd. SEK): Der Balken für Malta ist riesig und wächst rasant.

- Curacao (14,1 % | 3,3 Mrd. SEK): Zweitwichtigster Standort.

- Nordamerika (0,3 % | 81 Mio. SEK): In der Grafik fast unsichtbar.

- Interpretation: Vorsicht! Diese Grafik zeigt nicht, wo die Spieler sitzen, sondern wo die B2B-Kunden (Casinos) ihre Lizenzen und Rechnungsadressen haben. Da fast alle großen Online-Casinos aus steuerlichen/regulatorischen Gründen in Malta oder Curacao sitzen, verbucht Evolution dort den Umsatz. Faktisch ist Nordamerika einer der wichtigsten Wachstumsmärkte, taucht hier aber versteckt unter den Lizenz-Hubs auf.

1.4 Vision und Strategie für die kommenden Jahre

Evolution transformiert sich vom reinen Wachstumsunternehmen zum globalen Infrastruktur-Standard für Online-Glücksspiel.

- Produkt-Offensive: Statt nur Zukäufe liegt der Fokus nun auf massiver interner Innovation („Product Leap“), mit über 110 neuen Spielen allein in 2025 (darunter „Stock Market“, „Lightning Storm“), um die Lücke zur Konkurrenz durch Qualität zu vergrößern.

- Regulierter Burggraben: Evolution akzeptiert kurzfristige Umsatzrückgänge durch strengere Compliance („Ring-fencing“), um als einziger Anbieter weltweit in allen strikt regulierten Märkten (USA, Brasilien) voll operationsfähig zu sein – ein Vorteil, den kleinere Konkurrenten regulatorisch nicht stemmen können.

- Kapital-Disziplin: Neben Wachstum wird der Shareholder Value nun aktiv durch Dividenden und massive Aktienrückkäufe gesteigert, da die Margen (EBITDA > 67 %) extrem hoch bleiben.

2. Finanzkennzahlen & Bewertung

2.1 Qualität & Wachstum

| Kennzahl | Wert / Status | Detail / Ziel |

| Umsatz (TTM) | 23,84 Mrd. SEK | Das Wachstum ist auf 5,49 % kollabiert. Ein massiver Bruch zur Historie (+23 % in 2023, +36 % in 2022). |

| Gewinn & Kosten | 12,40 Mrd. SEK | Warnsignal: Während der Umsatz nur um 5 % wuchs, stiegen die Betriebs- und Verwaltungskosten um 11 % an. Diese „Kosten-Schere“ drückt den Nettogewinn ins Minus (-1,5 %). |

| Margen-Power | EBITDA: 67,9 % EBIT: 60,8 % Netto: 52,0 % | Weltklasse. Eine EBITDA-Marge von fast 68 % ist extrem selten. Selbst nach Steuern bleiben von 100 € Umsatz 52 € Gewinn hängen. |

| Kapitalrenditen | ROE: 31,3 % ROIC: 33,4 % | Exzellente Effizienz. Das Unternehmen erwirtschaftet über 30 % Rendite auf das eingesetzte Kapital – und das fast ohne Fremdkapital-Hebel. |

| Rule of 40 | 58,6 % | Der Score ist „grün“ (>40%), wird aber fast ausschließlich durch die brutale Marge getragen, nicht mehr durch Wachstum. |

| PEG-Ratio | 6,76 | Verzerrt durch Wachstumspause. Bei niedrigem/negativem Wachstum ist das PEG strukturell hoch und als Metrik wenig aussagekräftig. Wichtiger: Growth-Fonds verkaufen, weil Evolution nicht mehr die geforderten >15% Wachstum liefert – unabhängig vom PEG-Wert. Die Metrik bestätigt hier nur den Stilwechsel von „Growth“ zu „Value“, sagt aber nichts über Unter-/Überbewertung aus. |

Die operative Exzellenz von Evolution ist mit einer EBITDA-Marge von fast 68 % und Kapitalrenditen über 30 % weiterhin unbestritten – das Unternehmen agiert fundamental als hocheffiziente „Geldmaschine“. Das aktuelle Problem liegt jedoch in der abrupten Wachstumsbremsung auf nur noch 5,5 % bei gleichzeitig überproportional steigenden Verwaltungskosten (+11 %).

Diese negative „Kosten-Schere“ drückt nicht nur kurzfristig auf die Gewinne, sondern hat auch das PEG-Ratio auf unattraktive 6,76 katapultiert. Damit vollzieht die Aktie derzeit eine schmerzhafte Neubewertung: Institutionelle Growth-Investoren ziehen Kapital ab, da die aggressive Wachstumsstory pausiert. Evolution wandelt sich vom „Hyper-Growth-Titel“ zur soliden „Cash-Cow“, die nun primär über Kostendisziplin und Cashflow überzeugen muss.

2.2 Bilanz & Cashflow

| Kennzahl | Wert | Bewertung |

| Finanzielle Stabilität | EK-Quote: 74,3 % | Bunker-Bilanz. Ein Wert über 70 % ist exzellent. Das Insolvenzrisiko ist quasi null. |

| Verschuldung | Netto-Cash: 6,1 Mrd. SEK | Evolution ist schuldenfrei und „Netto-Positiv“. Der Verschuldungsgrad liegt bei vernachlässigbaren 0,02. |

| Liquidität (Current Ratio) | 1,82 (Vorjahr: 3,07) | Normalisierung. Der Piotroski-Check zeigt, dass die Liquidität gesunken ist, aber mit einem Wert von >1,0 immer noch absolut sicher ist. |

| Free Cashflow | 12,75 Mrd. SEK | Quality of Earnings. Der FCF ist höher als der Nettogewinn (12,4 Mrd.). Die „Cash Conversion“ liegt bei über 100 % – ein Qualitätsmerkmal für ehrliche Bilanzierung. |

| Goodwill-Risiko | ~79 % vom EK | Achtung: 33 Mrd. SEK der Assets sind „Immaterielle Vermögenswerte“ (aus Übernahmen wie NetEnt). Das entspricht 79% des Eigenkapitals (41,8 Mrd. SEK). Falls das RNG-Segment dauerhaft schwächelt, drohen Impairment-Abschreibungen, die das Eigenkapital halbieren könnten. Der operative Cashflow bleibt davon zwar unberührt, aber das KBV würde kollabieren und die optische Bilanzqualität massiv beschädigen. Dieses Risiko wird vom Markt unterschätzt. |

Wie sicher ist die Bilanz?

Finanziell ist Evolution eine Festung („Fortress Balance Sheet“). Mit einer Eigenkapitalquote von über 74 % und einer Netto-Cash-Position gibt es kein existenzbedrohendes Kreditrisiko.

Das größte Bilanzrisiko ist der massive Goodwill-Berg: 79% des Eigenkapitals sind immaterielle Vermögenswerte aus Übernahmen (v.a. NetEnt für das RNG-Segment). Da RNG seit Jahren enttäuscht (Anteil sank von 21,5% auf 13,9%), ist eine Goodwill-Abschreibung mittelfristig wahrscheinlich. Das würde die Eigenkapitalquote optisch einbrechen lassen – operativ ändert sich nichts, da der Free Cashflow real ist. Für langfristige Value-Investoren ist das unkritisch, aber kurzfristig könnte eine Abschreibung zu Kursturbulenzen führen.

2.3 Dividende: Ausschüttung & Shareholder Return

| Kennzahl | Wert | Historie & Details |

| Dividendenrendite | 4,90 % | Aktueller Wert bei Kurs 622 SEK. Historisch sehr attraktiv. |

| Zuverlässigkeit | 10 Jahre | Jahre ohne Kürzung (zuverlässiger Zahler). |

| Dynamik | 0 Jahre | Jahre mit Erhöhung (zuletzt konstant bei 30,50 SEK). |

| Wachstum (CAGR) | 5 Jahre: 47,0 % | Historisch starkes Wachstum, aktuell pausierend. |

| Payout (vom Gewinn) | 48,0 % | Sehr gesund. Lässt viel Raum für Reinvestitionen. |

| Payout (vom FCF) | ~48,2 % | Qualitäts-Check: Da der Free Cashflow (12,7 Mrd. SEK) fast identisch zum Gewinn (12,4 Mrd. SEK) ist, ist die Dividende „echt“ verdient und nicht durch Buchungstricks geschönt. |

Zusammenfassung: Evolution ist zur Dividendenaktie geworden. Wer bei 622 SEK kauft, sichert sich fast 5 % Startrendite. Da die Bilanz vor Cash überquillt und die Cash-Conversion bei ~100 % liegt, ist die Dividende sehr sicher, auch wenn der Gewinn 2025 kurzzeitig dippt.

2.4 Burggraben-Check (Moat)

| Kategorie | Bewertung | Details |

| Marktstellung | Dominant | Globaler Marktführer mit 45–60 % Marktanteil. Der operative Vorsprung vor Verfolgern wie Playtech ist massiv. |

| Moat-Stärke | 9 / 10 | Wide Moat. Basierend auf Skaleneffekten, Wechselkosten und regulatorischer Härte. |

| Moat-Quelle | Regulierung & Skala | Evolution nutzt Compliance als Waffe („Ring-fencing“). Kleinere Konkurrenten können die hohen regulatorischen Hürden in neuen Märkten (USA/Brasilien) kaum stemmen. Dazu kommen die klassischen Skaleneffekte (niedrigste Stückkosten durch 1.700+ Tische). |

Ist das Geschäftsmodell vor Angriffen geschützt?

Der Burggraben von Evolution wird durch die neue Strategie zur „Regulatorischen Festung“ ausgebaut. Während Wettbewerber in grauen Märkten schnelle Umsätze suchen, akzeptiert Evolution kurzfristige Einbußen durch „Ring-fencing“ (strikte Trennung regulierter/unregulierter Märkte). Das Ergebnis: Evolution ist oft der einzige Anbieter, der die strengen Compliance-Anforderungen von Großkunden in den USA oder Brasilien erfüllen kann.

Kombiniert mit der EBITDA-Marge von ca. 68 % (während Wettbewerber wie Playtech operativ deutlich schwächer sind) kann Evolution Konkurrenten sowohl über Innovation (110 neue Spiele in 2025) als auch über juristische Sicherheit aus dem Markt drängen.

Transparenzhinweis: Zum Zeitpunkt der Veröffentlichung dieser Analyse halte ich Aktien von Evolution AB.